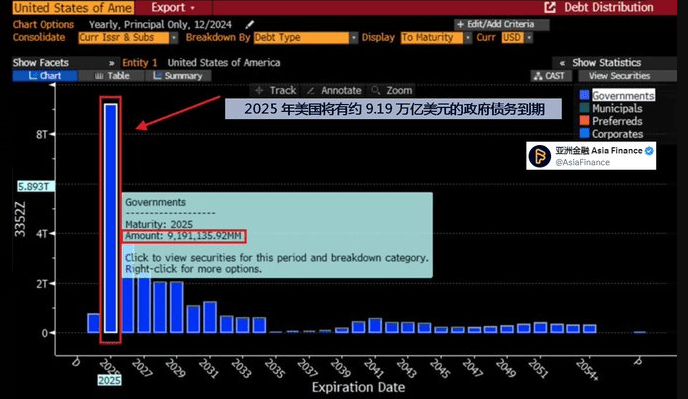

在最近流传的一张彭博社截图中,市场广泛讨论了美国国债偿还高峰期的问题。截图提到,2025年,美国将面临9.19万亿美元的国债到期,其中仅在6月份便有6万亿美元到期。这一消息引发了市场的广泛讨论,甚至出现了“美债崩溃论”的声音。然而,深入分析相关数据和市场动态后,我们可以更理性地看待当前的美国国债市场形势。

美债市场现状:波动与流动性问题

近期美国国债市场波动剧烈,10年期美债收益率在4月9日一度升至4.516%,30年期美债收益率也升至5.021%。这一波动主要源于市场对美国财政政策的担忧以及高杠杆策略的影响。特别是特朗普政府的“对等关税”政策,引发了市场的不确定性,导致投资者抛售美债。

| 项目 | 数值 |

| 10年期美债收益率 | 4.52% |

| 30年期美债收益率 | 5.02% |

| 美国国债市场日均交易量 | 6000亿美元 |

| 美国国债换手率 | 3.20% |

此外,美国国债市场的流动性也显著下降,换手率从2006年的12.1%降至2024年的3.2%,这进一步加剧了市场的波动性。

美债偿还风险:被夸大的危机?

尽管市场对美债偿还风险的担忧情绪高涨,但实际偿付压力并没有传言中那么严重。美国国债的发行结构中,短期债务占比极高,超过80%为一年内到期的短期债务。

这些短期债务大多是滚动发行的,每个月的还债金额相对稳定。2024年美国政府偿还了27.4万亿美元的各类国债,其中大部分是当年借入的短期债务。2025年,美国在9.19万亿美元的基础上,还将继续借入大量短期债务,并在12个月内还清,因此全年还债额仍将维持在较高水平。

美债偿还结构(2025年)概览:

| 项目 | 金额(万亿美元) | 备注 |

| 总到期债务 | 9 | 包括本金和利息 |

| 本金到期 | 7.2 | 分散在全年到期 |

| 利息支出 | 1.2 | 年度利息支出 |

| 6月单月到期 | 2 | 包括本金和利息 |

此外,美国债券的主要持有者是美国国内投资者,包括美联储、地方政府、民间投资机构和养老金账户等。这种“左手倒右手”的债务结构,使得实际需要偿还的外债并没有媒体宣传的那么多。因此,尽管美国债券规模庞大,但市场容纳能力也极强,美国债券市场仍然是全球深度最佳、流动性最强的债券市场。

美联储的角色与市场预期

美联储作为美国国债的最后买家,在过去多次危机中都出手购债以稳定市场。例如在2008年金融危机和2020年疫情危机中,美联储都曾宣布无上限购债。目前,美联储持有的美国债全规模已从最高点的6万亿美元下降至3.8万亿美元,这为美联储提供了足够的购债空间。

美联储购债数据如下:

| 项目 | 数值 | 说明 |

| 美联储持有最高点 | 6万亿美元 | 历史最高点 |

| 当前美联储持有规模 | 3.8万亿美元 | 2025年数据 |

| 美联储购债空间 | 2.2万亿美元 | 可用空间 |

此外,美联储还处于降息周期,即便通胀率短期上升,最终也会下降。因此,市场普遍认为只要美联储还在,美国国债就不会违约。

全球债务问题与美国的困境

全球主要国家的政府债务增长迅速,杠杆率不断上升。2024年末,美国债券规模为36.2万亿美元,杠杆率为124%;日本国债规模为1317万亿日元,杠杆率为216%;中国债务规模为147万亿人民币,杠杆率为109%。

这种高债务水平已成为全球最突出的经济问题之一,任何一个国家的债务都不可能无限扩张,政府必须在经济复苏期间选择压缩资产负债表和杠杆率。

全球主要经济体债务杠杆率对比:

| 国家 | 债务杠杆率 | 债务规模 |

| 美国 | 124% | 36.2万亿美元 |

| 日本 | 216% | 1317万亿日元 |

| 中国 | 109% | 147万亿人民币 |

美国面临的困境在于,其财政赤字问题难以解决,政府开支庞大,财政收入远低于支出。

此外,美国滥用金融制裁,损害了美国国债的信用。这些因素导致海外买家对美国债券的需求下降,2025年海外买家占美国债券买家的比例已降至四分之一。

投资者应如何应对“美债危机”?

对于金融爱好者和初级投资者而言,美国债券市场的波动提供了重要的投资机会,但也伴随着风险。短期内,美国国债收益率可能保持高位震荡,10年期美债收益率可能维持在4.0%以上。然而,如果全球经济面临新的不确定性或金融市场出现大幅波动,投资者避险情绪增强可能会导致资金流入美国债券市场,从而压低美国国债收益率。

短期美国国债收益率预测:

| 债券期限 | 预计收益率(%) |

| 10年期 | 4.0以上 |

| 30年期 | 5.0左右 |

从长期来看,美国债券市场的波动可能会推动全球资产配置格局的重塑。投资者可以关注以下几点:

多元化投资:减少对单一资产的依赖,分散投资于黄金、中债、欧债等替代资产。

关注政策动态:特朗普的关税政策和美联储的货币政策将对美国债券市场产生重要影响。

风险控制:高杠杆策略在当前市场环境下风险较高,投资者应谨慎使用杠杆。

结论:美债的未来走向

尽管美国债券市场面临诸多挑战,但其作为全球金融市场的核心资产,仍具有重要的投资价值。投资者应保持理性,密切关注市场动态,合理配置资产,以应对未来的不确定性。