FOREXBNB获悉,克而瑞地产研究发文称,2023年以来土地市场成交规模持续萎缩、且市场整体走弱,在这样的背景下,CRIC对全国2023年至2024年上半年成交的含宅地块(以下如无特别说明,则均以此区间为本专题统计范围,简称“23-24H1成交宅地”)的开工、开盘情况进行统计。总体来看,重点23个城市整体开工率46%,而不同城市的开工率存在巨大差异,除一线城市以外,二线部分城市拿地后不开工现象凸显。

1、23-24H1成交宅地整体开工率46%,开工两极分化严重

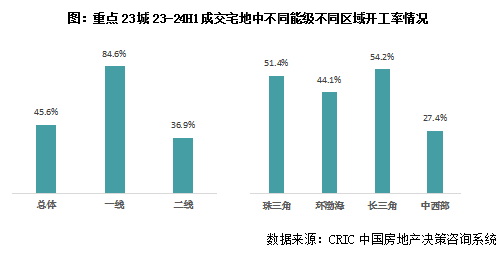

CRIC统计了23个典型一二线城市,发现这些城市23-24H1成交宅地中,开工率达到46%,但一二线差异显著。

一线城市的开工率达到84.6%,二线城市则大幅降低至36.9%。也就是说,目前在一线城市以外的地方,土地成交一年半以后的开工情况都是非常低迷的,尤其是部分非市场化拿地较多的二线城市,长久不开工成为常态,土地供应也成为“无效供应”。

从区域角度看,长三角、珠三角的地块开工率分别为54.2%和51.4%,几乎齐平且明显领先于其他区域,环渤海成交地块开工率为44.%,中西部成交地块开工率最低,较其他三个区域断崖式下跌,仅有27.4%。

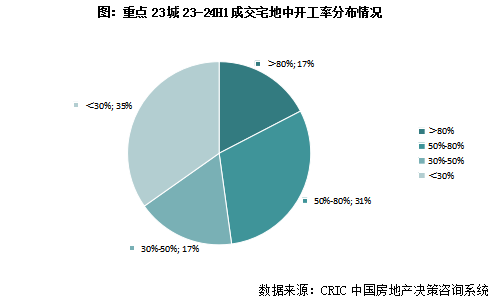

按城市的开工率分布情况来看,有17%的城市开工率大于80%,分别为北京、上海、深圳和杭州;其次开工率在50%-80%的城市有7个,包括广州、合肥、福州、天津、厦门、苏州、长沙;另外有超过35%的城市开工率都低于30%,两极分化情况严重。

2、重点城市开盘率39%,北京开盘率85%大幅领先

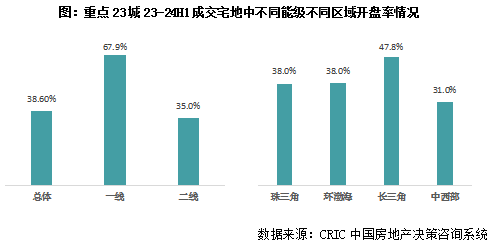

推进至项目开盘情况,重点23城23-24H1成交宅地的开盘率进一步下降至38.6%,与开工率相比下降7个百分点。

分城市、分能级来看,一线城市开盘率67.9%,比二线城市高出近33个百分点;而开工率较为相近的长三角、珠三角在开盘率上出现了更明显的差异,长三角开盘率为47.8%,珠三角38%,但仍明显高于中西部区域。

总体来看,项目的开工、开盘率受到城市市场活跃程度低、库存高企、城投不断“托底”以及开发商资金情况等诸多方面的影响,尤其是开发商的资金将直接影响到项目能否正常推进。

以开工开盘率的分布情况来看,开发商目前在重点城市、长三角珠三角区域的投资更加积极,其他城市即使土地成交,也面临后续无法开工的实际问题。

CRIC统计了部分重点城市23-24H1成交宅地的开工和开盘率情况,重点城市中的开盘和开工率也呈现出较大差异:

北京、上海、广州、深圳、杭州、合肥和厦门7个城市的开工率和开盘率都超过50%,其中上海、杭州和合肥截止至9月末商品住宅的去化周期在15个月以内,与其他城市相比较短,也是这些城市开工开盘相对活跃的原因之一。但同为重点二线城市,郑州、长春等开工、开盘率均较低,不足20%。

3、京、杭、合等城市拿地半年内实现开盘,豪宅开盘周期明显更长

能够开盘项目潜在盈利空间均相对充裕,平均地房比0.47

不同于上轮周期开发企业的推盘策略,在当前市场持续筑底、投资谨慎之下,开发企业推盘意愿十分低迷,以往在追求规模和高周转之下,即便是部分高地价地块“亏本”也要开盘,一方面是追求流量和规模,另一方面是市场仍能采取走量策略。当前市场企业拿地多位于核心城市核心地块,且能够快速开工到开盘的项目盈利空间基本相对充裕。

1、地价房价比平均0.47,各能级房价地价均有万元价差

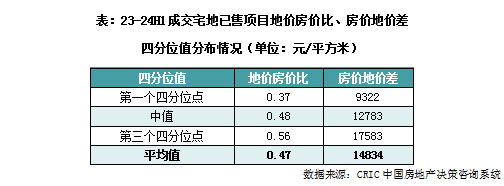

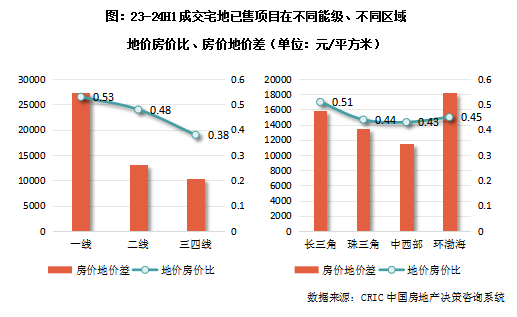

CRIC统计了23-24H1成交宅地已售项目的地价房价比和房价地价差情况,所有样本项目的地价房价比平均值为0.47,房价地价差为14834元/平方米,是有一定盈利空间的,但对于不同项目而言,盈利所需要的价格空间大有不同。

整体来看,所有样本项目的地价房价比四分位值分别为0.37、0.48和0.56,地价房价比超过0.56的项目意味着有未来盈利空间略有缩减;房价地价差四分位值分别为9322元/平方米、12783元/平方米和17583元/平方米,价差在9322元/平方米以内的项目大多数盈利空间较窄。

从能级上看,一线城市的平均房价地价差超过25000元/平方米,个别项目的价差甚至超过了50000元/平方米,加强成本控制的情况下,盈利的空间要高于二线和三四线城市,但是鉴于一线城市的平均地价房价比超过了0.5,土地成本在项目中的占比过高,且一线城市土地价格昂贵占用的资金成本也较高,可能对项目的回报率有一定影响;

随着能级下降,房价地价差的平均值大幅收窄,但地价占房价的比例也持续下降,同样在控制成本、保持较高周转的情况下,三四线城市的土地盈利空间并不小,但主要难点在于低能级城市的市场更加低迷,如何促进销售、将盈利转化为现实。

从区域层面看,价差空间最大的区域为环渤海(主要受到北京的影响),其次为长三角、珠三角和中西部,地价房价比最低的区域为中西部,其次为珠三角、环渤海和长三角区域。

2、深圳、宁波等地静态盈利空间较大,厦门、南京、成都相对较难

3、已开盘项目半数仍在销售起步阶段,但近四成已覆盖土地成本

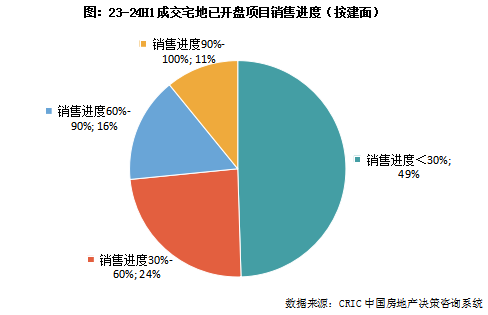

盈利预期需要结合销售情况,才能将预期转换为现实,因此CRIC也统计了23个重点城市23-24H1成交宅地中已开盘项目的销售情况:

按项目的已售建面占总建面的比例来看,有49%的项目销售进度还在三成以内,还处于首开或仅销售了一期、二期的阶段,其次24%项目销售进度在30%-60%之间,16%项目销售进度在60%-90%之间,而有11%的项目销售进度已经超过90%,接近尾盘或清盘状态,主要是以2023年成交、且规模较小的项目为主。

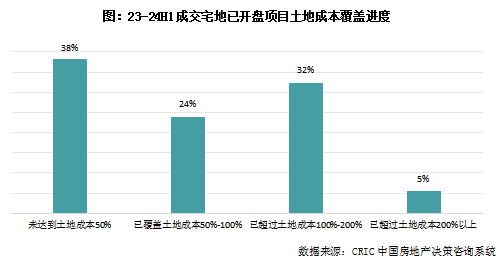

从目前销售额对土地成本的覆盖程度来看,38%的项目销售额未覆盖土地成本的50%,24%项目销售额覆盖土地成本的进度为50%-100%,另外已有37%项目销售额超过了土地成本,且5%的项目不但已经覆盖土地成本,销售额还超过了土地成本200%以上。

除了土地成本以外,项目的盈利还需要考虑建安、管理、营销、财务等各类成本,可以说目前只有销售额超过土地成本200%的项目属于已经“赚钱”的项目,其余项目都还需要持续销售,进一步实现更大的销售额。

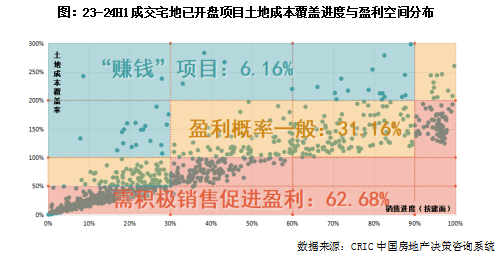

结合项目的销售进度和土地成本覆盖进度两个维度,能将盈利空间与实现盈利的程度相结合,更好地体现项目是否真的“赚钱”。

确切能够实现“赚钱”的项目占比约为6.16%,这些项目包含销售进度低于30%的情况下,土地成本覆盖率已经超过100%的项目,以及销售进度在30%-90%时,土地成本覆盖率超过200%的项目。

有一定的“赚钱”可能性,但还需要持续销售以落实盈利的项目占比为31.16%,包括销售进度低于30%、土地成本的覆盖率已经达到50%-100%的项目,或者销售进度在30%-90%、土地成本覆盖率达到100%-200%的项目,以及销售进度到90%以上时,土地成本覆盖率已经超过200%的项目。

而值得注意的是,还剩62.68%的项目,需要积极销售促进盈利的落实,或即使销售完成:包括销售进度在30%以内、土地成本覆盖率低于50%的项目,销售进度在30%-90%时、土地成本覆盖率仍未达到100%的项目,和销售进度超过90%时、土地成本覆盖率未超过200%的项目。

盈利空间大的项目多位于成熟板块,低总价、小面积

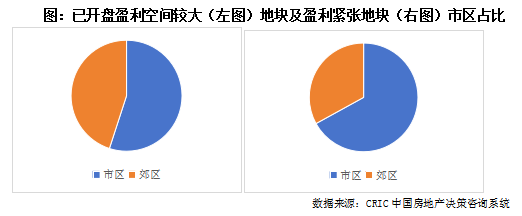

从近一年已开盘且潜在盈利空间较大的地块或项目来看,其主要有三个特征:第一,市区的项目潜在盈利空间更大,占比达到六成,尤其是一线城市,市区项目地价房价比、地价房价差均充足;第二,从面积和总价上来看,多数是低总价、小面积项目;第三,一线城市刚需赚钱更易,二三线则豪宅盈利潜力更大。

1、市区盈利空间较大项目占比超六成,一线城市确定性更高

从地块位置来看,在CRIC统计的超过800个已开售的项目中,整体以市区项目较多,占比接近六成,远郊项目占比不足10%。由此可见,在市场止跌回稳的过程中,配套成熟、交通便利的区域资产抗风险能力更强,需求也相对集中,企业开盘意愿更高。

相较之下,在一线城市,受到土地供应的影响,已开盘项目以郊区为主,占比达到59%,二线、三四线城市在核心区域开盘项目更多,占比分别为63%和59%。

但就静态盈利能力而言,已开盘且盈利空间相对盈余的项目中,市区的项目占比达到55%,而在盈利相对紧张的项目中,市区占比同样高达67%。

这一方面说明市区项目相比郊区优势更为显著,购房预期和信心看高一线;但另一方面,也说明市区拿地也并不是“万能金牌”,一旦拿地价格偏高,未来市场价格不及预期之下,同样存在销售风险。

不同能级差异显著,也与企业拿地策略高度同频。

一线城市中,近一年拿地开盘开售、盈利的比例均显著高于二线和三四线城市。在已经开盘的项目中,几乎都是地价房价比在0.6以下且地价房价差在20000元/平方米以上的项目。结合一线城市近一年拿地64%的开盘率来看,印证了在土地限价之下,开盘积极性较高,且能够开盘基本都是盈利项目,剩下来除远郊的城投拿地外,还有部分2024年二季度拿地正处在开工阶段,实际上这部分项目同样盈利空间相对充裕。

从区域上来看,区位因素对盈利影响不大,源于一线城市刚需、改善型需求较为充沛,在已开盘能盈利项目中,市区项目占比41%,郊区项目占比则达到59%。

二线城市近一年拿地已开盘项目中同样有接近七成项目盈利空间相对盈余,有30%的项目地价房价比低于0.5。与一线不同的是,能够在二线开盘且盈利项目多数位于市区,占比达到61%,近郊的占比也高达23%。值得注意的是,在盈利空间相对紧缺的项目中,虽然整体数量不多,但市区项目占比同样高达66%,尤其是核心区域的高价地,如南京2023年雨花台成交的两宗地,地价房价比超过0.7,地价房价差仅在12000元/平方米左右。

相比之下,三四线整体开盘率比价低,因此能开盘的项目基本上盈利空间相对充裕,占比达到74%,市区和郊区的项目占比分别为57%和43%,市场调整的下行期,部分三四线已经跌无可跌,存在一定点状机会。实际上,在三四线开盘项目中,有超过20%的项目位于下辖县中,由于市场相对封闭,实际位置相对核心。

2、低总价、小面积开盘意愿更高,盈利比例相对充裕

3、一线城市刚改项目盈利空间更大,二三线则豪宅盈利潜力更大

总结

综合上述章节的数据和结论,克而瑞地产研究认为,在止跌企稳的大趋势中,未来城市供应层面或因为土地成交的大幅下滑、开工开盘意愿较低面临紧缺的态势,这也是制约成交增长的不利因素之一。

当前企业推盘逻辑和过去已经发生了较大变化,在高周转、快增长的阶段,即便是拿了高价地,不赚钱企业也会积极开盘,追求规模。但在这一轮行业长期筑底修复的走势中,企业更加谨慎,更注重流量和收益,因此也只有算得过来账且赚钱的项目才会推盘入市。

1、拿地、开盘谨慎趋势短期难逆转,未来多城供应难有起色

自2023年以来,企业对市场的谨慎主要体现在两个方面,第一,是拿地的谨慎。拿地金额的大幅锐减,截止到11月末,拿地金额TOP100企业总量同比下跌36%,延续了2021年以来持续下滑的态势。不仅是民企投资暂缓,即便是过去三年在土地市场频繁出手的央国企同样投资收缩,央企、国企2024年前十一月拿地金额同比分别降46%和14%,且拿地愈发聚焦在核心城市核心区域。

第二,是开工、开盘的谨慎。2023年至2024年上半年成交的含宅地块整体开工率不足五成,而不同城市的开工率存在巨大差异,除一线城市以外,其他城市大量土地存在成交后不开工的情况。

具体到部分重点城市来看,结合各城市商品住宅9月份的去化周期(按12个月销售计算),部分城市库存高企、去化周期较长,是导致拿地开工率不高的原因之一。

目前上海、杭州、合肥等9个城市商品住宅去化周期在20个月以内,拿地开工率较高,拿地到开盘的周期也较短。

另外三个一线城市中,北京的地块开工率也较高,开盘周期也较短,但目前商品住宅去化周期达到30个月,库存的压力较大;深圳和广州的开工率分别为46.67%和65.96%,拿地-开盘周期和商品住宅去化周期都相对较长。

其余二线城市中,天津、厦门和福州的地块开工率较高,重庆、长春等地开工率较低。

这就会导致在市场止跌企稳的过程中,部分城市面临供应不足的困境,实际在11月的成交中已经有所显现,在市场热度较高的深圳等核心城市,供应制约了成交的放量。