斐波那契回檔線

斐波那契工具是廣泛應用於金融市場的技術分析工具,其核心基於黃金分割線(0.618)的概念。這一比例在自然界和人類創造的藝術品中普遍存在,因此在交易市場中也被認為具有重要的指導意義。

斐波那契回檔線的獨特之處

1.不依賴歷史數據

它並不依賴過往的數字或市場數據來得出結論。許多技術指標,如EMA或KDJ,都是基於歷史價格數據計算得出的。這意味著這些指標在某種程度上受制於過去的價格行為。而斐波那契則是建立在自然界的黃金比例上,與市場的具體價格波動沒有直接關係。

2.異常的準確性

儘管它與K線圖表看似無關,但在實際操作中,其表現出的準確性常常讓交易者感到驚訝。許多交易者發現,價格在斐波那契的關鍵水平上反轉或受到支撐,彷彿這些數字在某種程度上影響著市場行為。

因其獨特性在於不依賴歷史數據且具備異常的準確性,使得斐波那契回撤在金融市場分析上極具參考價值,能夠有效幫助交易者識別潛在的支撐和壓力位。它被譽為“神的工具”,是專業交易者不可或缺的分析工具。

斐波那契回檔工具的使用邏輯

它被稱為黃金分割線,也就是源自經典的黃金比例0.618.這個比率在多個領域中扮演著重要角色。從人類創造的藝術作品到世界奇觀如金字塔,甚至許多知名建築,很多設計都體現了這個比例。

而在交易市場中,價格走勢與黃金分割線之間也存在著密不可分的關係。因此,當我們在實際操作中運用斐波那契回撤時,往往會發現市場的波動與這一比例的關鍵水平密切相關。

斐波那契回撤主要水平

在實際使用斐波那契時,數值設定通常包括以下幾個關鍵水平:0、23.6%、38.2%、50.0%、61.8%、76.4%和100%。這些數值透過選擇最高點與最低點之間的區間來進行計算,具體方法是將這個區間的差值乘以對應的回撤水平。

例如,設定的最高點為A,最低點為B,那麼斐波那契的各個水準可以透過以下公式計算:

0%:等於最低點B

23.6%:=B+(A-B)×0.236

38.2%:=B+(A-B)×0.382

50.0%:=B+(A-B)×0.500

61.8%:=B+(A-B)×0.618

76.4%:=B+(A-B)×0.764

100%:等於最高點A

在實際操作中,交易者通常會關注以下三個主要的回撤水平:

| 回撤水平 | 強度 | 解釋 |

| 38.20% | 弱 | 表示趨勢可能持續向上,回呼幅度較小,趨勢保持良好。 |

| 50% | 正常 | 若行情站穩在此水平上方,仍有向上的可能性。 |

| 61.80% | 極限 | 極限回撤,若跌破此水平,趨勢可能反轉下。 |

斐波那契回撤繪製方法

在繪製時,交易者需連接最近的低點和高點。注意,因為趨勢回檔是包含引線漲跌的過程,所以會是以引線高低點作為判斷。使用引線的高低點作為判斷依據。繪製後的圖表能夠幫助交易者識別潛在的支撐和阻力位。

斐波那契回撤分析

在進行回撤分析時,不同的回檔位對應著趨勢的強弱和可能的市場反應。例如,在上升趨勢中:

至38.2%:這一水平通常被視為弱,顯示行情有望繼續上漲。因此,交易者應以做多交易為主,積極尋找進場機會。

至38.2%:這一水平通常被視為弱,顯示行情有望繼續上漲。因此,交易者應以做多交易為主,積極尋找進場機會。

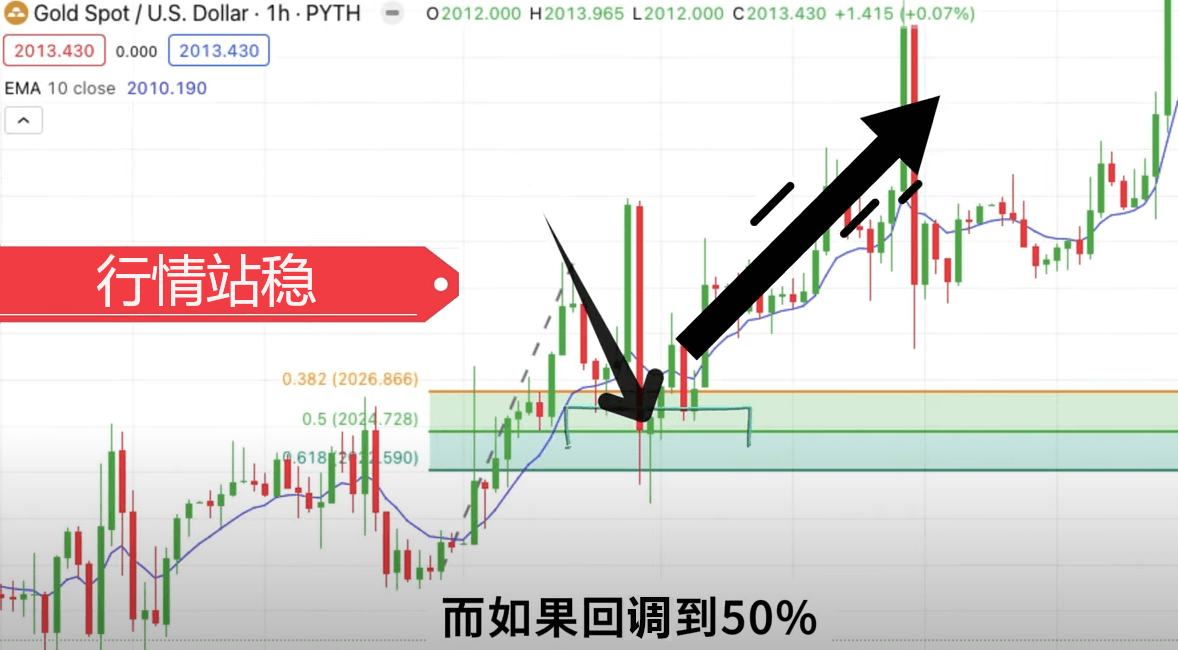

至50%:此回撤幅度仍在正常範圍內,意味著行情可能繼續上漲。這一水平提供了另一個潛在的買點,尤其是在確認反彈訊號時。

至50%:此回撤幅度仍在正常範圍內,意味著行情可能繼續上漲。這一水平提供了另一個潛在的買點,尤其是在確認反彈訊號時。

至61.8%:當到此水平時,交易者需保持謹慎。如果價格突破61.8%,這可能表示趨勢正在發生反轉。因此,需要結合其他指標來增強順勢而上的可能性。

至61.8%:當到此水平時,交易者需保持謹慎。如果價格突破61.8%,這可能表示趨勢正在發生反轉。因此,需要結合其他指標來增強順勢而上的可能性。

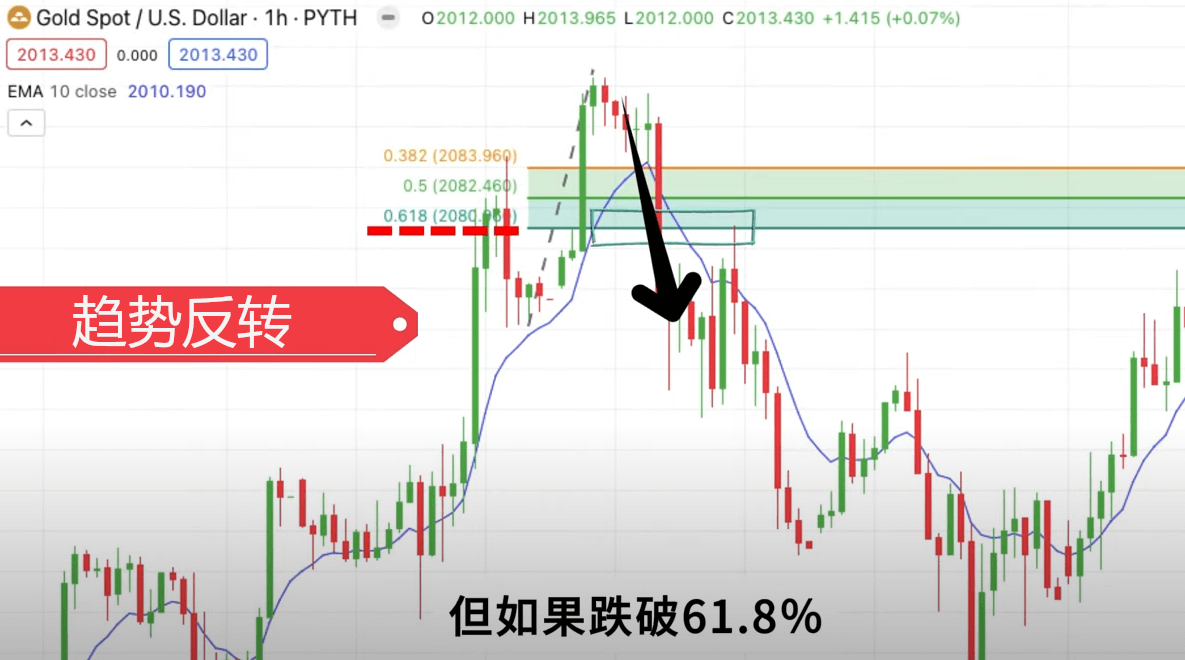

跌破61.8%:若價格跌破此水平,則被視為趨勢反轉的訊號,交易者應考慮調整交易策略,可能需要轉向做空。

跌破61.8%:若價格跌破此水平,則被視為趨勢反轉的訊號,交易者應考慮調整交易策略,可能需要轉向做空。

而在下降趨勢中,回撤分析的邏輯則相反。當斐波那契至38.2%時,視為弱,可能表明行情仍將繼續下跌。至50%則表示行情可能處於正常的回檔範圍,依然看空。

至61.8%表示需要謹慎觀察。如果突破此水平,則可能暗示上漲趨勢的形成。而跌破61.8%,則表示繼續向下的趨勢得以確認,交易者應考慮做空。

這種斐波那契回撤分析方法使交易者能夠在不同市場情況下做出更精準的判斷和決策。同時,交易者也結合其他技術分析工具,來提升交易決策的準確性,增強整體交易策略的可靠性。