核心观点

2024年以来,美债、美股、美元这三类资产定价矛盾重重,给出一反常规小周期规律的定价信号。把握美国资产定价核心逻辑,不妨从这三对矛盾入手:

1、通胀回落,美债利率重回高位。

2、美债利率处于历史高位,美股依然强势上涨。

3、降息周期已开启,美元指数却逆势上扬。

三组矛盾说明市场正在定价美国AI科技浪潮驱动一轮产业革命。

通胀表征的需求小周期下行,然而产业科技革命推动美国实际增长,实际利率推升美债利率。正因科技浪潮推动,流动性偏紧(美债利率高),美股依然强势。也正因美国是本轮科技领头羊,非美经济弱于美国,国际资本涌入美国追逐科技投资和股市的高收益率,美元指数走强。

未来美国资产如何演绎?答案还在AI叙事的持续性。

摘要

2025年初,市场期待的美债利率下行没有兑现。美债利率不仅没有下行,反而迎来逆势上扬,并带动美股调整。10年美债收益率达到4.7%,逐渐接近5年以来最高点。与一再攀升的10年美债收益率同步,今年1月以来美元指数也在连续攀升,接近110的读数创下阶段性新高。

持续走高的美元指数再度给非美货币带来压力。近期美元兑人民币汇率已经破7.3,上周来到了7.33。为应对人民币兑美元汇率压力,中国央行调控流动性节奏,以平衡利率和汇率,带来股债波动。

美债、美股、美元指数,这三组资产定价缘何一再与市场普遍预期相反?美国资产定价的主要逻辑到底是什么,我们应该如何把握美国资产定价的主要矛盾?

一、2024年以来美国资产三组不同寻常的定价矛盾我们认为2024年之后美国资产开始定价小周期(信用和库存周期)之外的因素,跟踪未来美国资产走势,需要充分关注小周期之外的趋势驱动力。之所以做出如此判断,因为透过2024年美国资产定价,我们捕捉到三组异于小周期规律的定价矛盾。

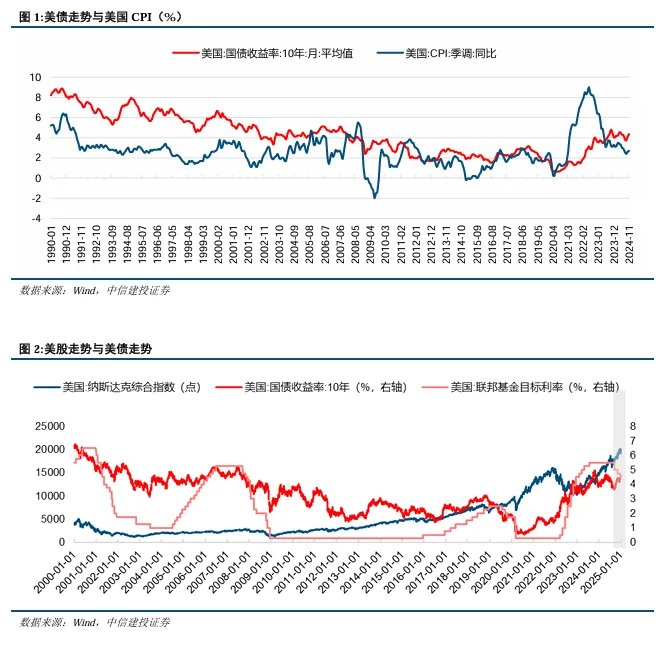

矛盾之一,通胀和美债利率背离。美国通胀大幅回落,美债收益率重回高位。

2024年美国通胀虽然降幅并不显著,但在方向上持续下行。核心CPI同比增速从1月的3.9%降至11月的3.3%,CPI同比增速从1月的3.1%降至11月的2.7%,CPI逐渐向美联储目标点位靠近。

然而与通胀趋势发生明显背离,2024年美债利率年末反而高于年初水平。美联储9月开启降息周期,首次降息50 BP。美债利率却从下行转为向上,从9月低位3.6%一路上行至11月的4.5%。稍作回调后,12月美债利率再度持续上行,基本回到2024年初降息前4.7%的高位,这一上行趋势延续至2025年至今。

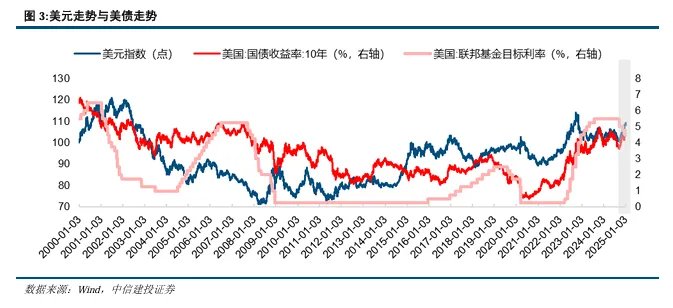

矛盾之二,流动性和美股背离。美国流动性环境偏紧,美股依然强势上涨。

10年美债利率上行至2024年降息开始之前的高位水平,至今美债利率接近4.8%,已经是2001年以来历史罕见高点,这也意味着美国流动性条件偏紧。

然而与中枢上台阶、绝对点位位于历史高位的美债利率向背,2024年全年美股持续上涨。纳斯达克表现尤为亮眼,2024年全年上涨29%。换言之,美股顶着国内实际偏紧的融资利率,持续创下历史新高。

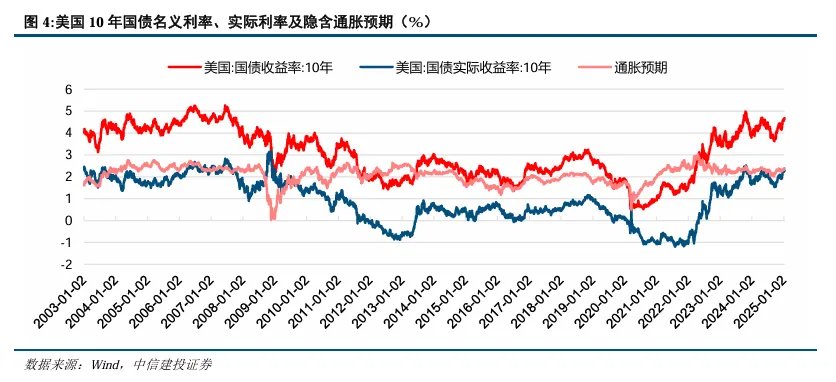

矛盾之三,降息操作和美元指数背离。美国降息周期开启,美元指数持续上行。

历史经验与规律来看,美国开启降息周期,美元指数一般是先弱后强。一般情况下,美国降息应对的是美国经济走弱,美元指数向下。

本轮美元指数出现异常。2024年9月以来,尽管美国开启降息周期,美元指数却大幅上行,一举突破2024年初降息前的高点106点,达到108点。美债利率尚未触及年内高点,美元指数却超越2024年内高点。进入2025年,美元指数持续上涨,最高达到110点,稍作回调后继续上涨,目前稳定在109点。

我们将美国资产定价的三组矛盾进行逐一拆解,看看这三组矛盾背后是否反映了同一定价逻辑。

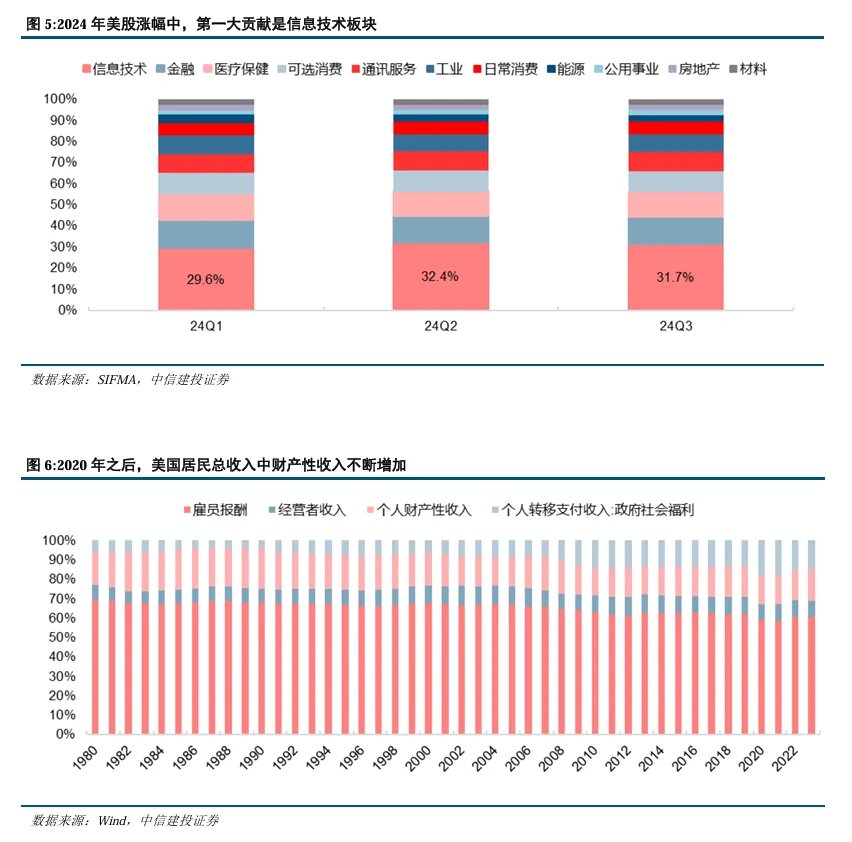

第一组背离,通胀中枢和通胀预期下行,然而美债利率抬升,说明美债定价实际增长中枢上移。

通胀水平是经济小周期内波动的结果。通胀水平持续下行同时美债利率不断抬升,这意味着实际利率得到提高。观察美国TIPS收益率,我们可以发现,美国国债实际收益率自2022年不断上行,最近数据已经接近金融危机前水平。

本轮美国经济增长的重要原因有三个:1、科技浪潮拉动私人投资增长,技术扩散有望提升社会生产率。2、R&D投资拉动私人消费增长。3、股市和房价持续上涨带来居民财富效应。

风险偏好提升,风险资产诸如比特币、美股表现均偏强,股债跷跷板使得美债利率处于高位。

第二组背离,高美债利率却伴随强势美股,说明美股定价的并非分母(流动性)而是分子(科技浪潮)。

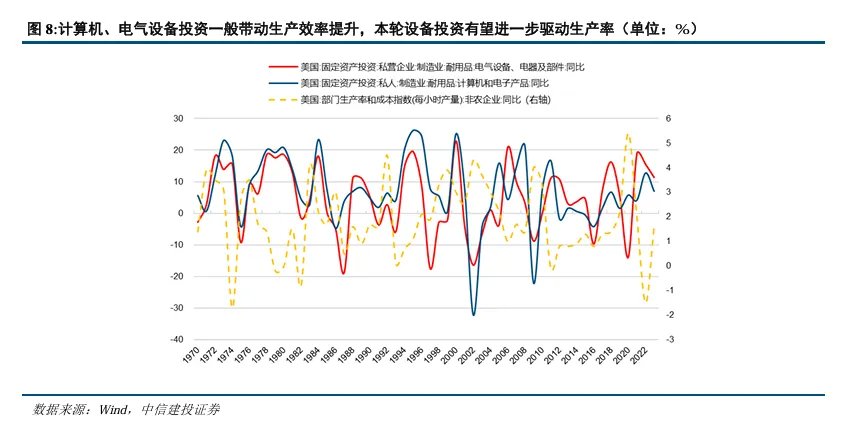

过去两年中,美国流动性偏紧,美股上涨的重要支撑是科技股的强势表现。AI产业浪潮带动R&D、设备等直接投资增长,拜登三大法案直接助推这一进程。之后,AI科技行业有望产生扩散效应,对于其他行业产生乘数效应,从而带动全社会生产率提高。里根任期之内,个人电脑的发展便产生了直接投资效应及间接技术扩散效应。

第三组背离,降息周期却对应强势美元,说明国际资本定价美国小周期(通胀和降息)之外的趋势增长。

一般而言,美国降息周期开启之后,美元指数下行。本次降息周期迄今,美联储降息100 BP,然而美元指数持续走强。背后的关键在于美国经济表现好于部分非美经济体,同时美股为代表的资产表现强劲,国际资金持续流入美国。美国是本轮AI科技浪潮的领头羊。AI科技投资驱动下,美国私人投资旺盛,同时美国科技股表现强劲。

从科技出发,我们才可以理解美国经济增长中枢提升,美债被实际利率推升向上。正是因为这一轮科技浪潮推动之下,美国可以承受实际偏紧的紧流动性(美债利率走高),然而美股依然强势。也正是因为美国是本轮科技的领头羊,非美经济的科技效应弱于美国,国际资本涌入美国追逐科技投资和股市的高收益率,美元指数走强。

既然2024年美国资产的反常现象,告诉我们当下美国资产定价正在被正常库存和信用周期之外的因素主导,也就是一轮AI驱动的产业科技革命。这一情景非常类似于上世纪80-90年代的美国。

回答未来美股、美债和美元走势,我们同样绕不开AI带动的产业科技革命持续性。至少是市场对这一轮AI产业科技革命的叙事能持续多久。

美股:未来进一步走强取决于AI带动的一轮科技持续性。

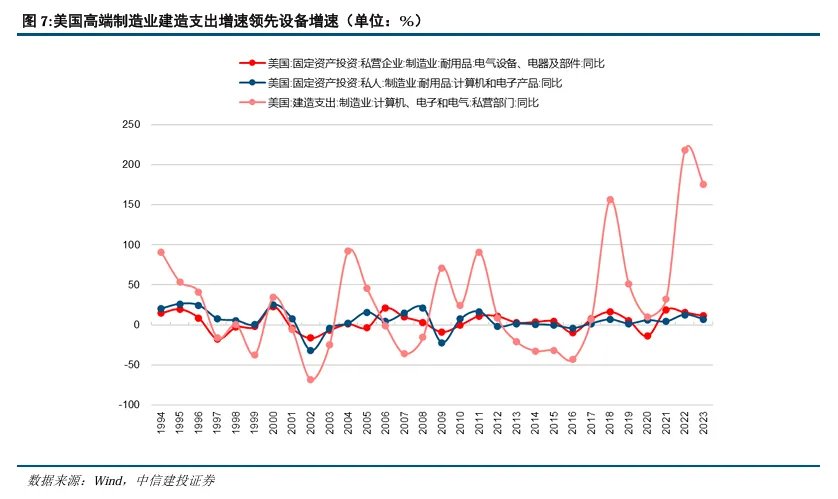

2024年,美国科技股依然表现强劲,继续成为推动美股增长的核心力量。进入下半年,随着金融条件的阶段性放宽和AI科技进展,美股再度受到支撑。与此同时,美国高端制造业的建设支出增速依旧显著领先于设备投资的增长速度。未来设备投资能否实现持续增长,主要取决于科技行业的发展趋势。

美债:如果美股偏强,资金风险偏好不弱,那么美债利率仍然可能因“跷跷板”而处于偏高位置。

美国租金为代表的服务业通胀居高不下,这是“MAGA运动”的潜在后果。科技和高端制造产业投资带动R&D投资增长、美国劳动力市场偏强,这造成美国通胀难以快速回落。

特朗普2.0政策执行及效果仍然不明朗。潜在关税、移民政策的通胀效应,石油供应增加带动的大宗商品价格下行效应,组合起来产生的“商品通胀”效应也不清晰。

我们认为,只要美国通胀不大幅反弹,顽固的偏高通胀就不是定价的最主要因素。此种情境下,最主要因素仍是科技产业进展,以及“股债跷跷板效应”。

美元:未来走势取决于AI带来的美国和非美利差走向。

在本轮美元流动潮中,美元持续回流至美国。表面上看,这一趋势的直接原因在于美国经济表现相对强劲,美股当前的吸引力较高,同时美国与非美国家之间的利差处于较高水平。然而,更深层的原因在于,美国与非美经济体的利率周期不同步,而美国在本轮AI产业浪潮中处于领先地位。科技创新、高端制造的快速发展以及潜在的高收益率,成为推动美元回流的重要驱动力。

本文作者:周君芝S1440524020001、孙英杰,来源:CSC研究 宏观团队 ,原文标题:《美股美债美元,何时迎来拐点》

风险提示及免责条款 市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。